Pour une révolution fiscale. Un impôt sur le revenu pour le XXIe siècle est un livre paru en 2011 aux éditions la République des idées. Il est le fruit du travail de trois économistes réputés : Camille Landais, Thomas Piketty et Emmanuel Saez. Dans ce livre, ils partent d’un double constat : la fiscalité française est trop complexe et se caractérise par une régressivité menaçant le lien de confiance entre les citoyens et l’impôt. Le problème consiste donc à mieux les répartir, à les rendre plus simples, plus équitables et plus lisibles. Ils plaident ainsi pour une révolution fiscale, c’est-à-dire pour une modernisation radicale du système fiscal français. Créé en France en 1914, le système d’impôt direct se caractérise par une accumulation de dispositifs (bouclier fiscal, niches fiscales, etc.) qui ont contribué au fil du temps à rendre le système illisible. Il est donc temps d’envisager la création d’un nouvel impôt sur le revenu qui se substituera à la contribution sociale généralisée (CSG), à l’actuel impôt sur le revenu, au prélèvement libératoire, à la prime sur l’emploi et au bouclier fiscal. Ses principales caractéristiques seront d’être individualisé, prélevé à la source sur les revenus du travail et du capital (comme l’actuelle CSG et avec la même assiette), suivant un barème progressif (comme l’actuel impôt sur le revenu). Son barème permettra en outre de réduire les impôts de 97 % de la population (jusqu’à des revenus bruts mensuels individuels de 7 000 €). Au-delà, les taux effectifs augmenteront faiblement et dans une limite de 10 % du revenu pour des revenus de 50 000 € par mois.

Pour une révolution fiscale. Un impôt sur le revenu pour le XXIe siècle est un livre paru en 2011 aux éditions la République des idées. Il est le fruit du travail de trois économistes réputés : Camille Landais, Thomas Piketty et Emmanuel Saez. Dans ce livre, ils partent d’un double constat : la fiscalité française est trop complexe et se caractérise par une régressivité menaçant le lien de confiance entre les citoyens et l’impôt. Le problème consiste donc à mieux les répartir, à les rendre plus simples, plus équitables et plus lisibles. Ils plaident ainsi pour une révolution fiscale, c’est-à-dire pour une modernisation radicale du système fiscal français. Créé en France en 1914, le système d’impôt direct se caractérise par une accumulation de dispositifs (bouclier fiscal, niches fiscales, etc.) qui ont contribué au fil du temps à rendre le système illisible. Il est donc temps d’envisager la création d’un nouvel impôt sur le revenu qui se substituera à la contribution sociale généralisée (CSG), à l’actuel impôt sur le revenu, au prélèvement libératoire, à la prime sur l’emploi et au bouclier fiscal. Ses principales caractéristiques seront d’être individualisé, prélevé à la source sur les revenus du travail et du capital (comme l’actuelle CSG et avec la même assiette), suivant un barème progressif (comme l’actuel impôt sur le revenu). Son barème permettra en outre de réduire les impôts de 97 % de la population (jusqu’à des revenus bruts mensuels individuels de 7 000 €). Au-delà, les taux effectifs augmenteront faiblement et dans une limite de 10 % du revenu pour des revenus de 50 000 € par mois.

Trois principes guident cette révolution fiscale :

- un principe d’équité : les revenus du travail et du capital, ainsi que les hommes et les femmes dans le souci de garantir l’égalité professionnelle, seront imposés équitablement ;

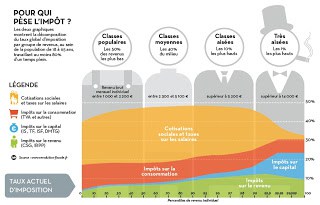

- un principe de progressivité : les hauts revenus seront imposés par des taux effectifs plus élevés que celui des bas et moyens revenus (ce qui n’est pas le cas actuellement, les plus riches payant proportionnellement moins d’impôt que les plus pauvres : les taux effectifs d’imposition des bas et moyens revenus sont de l’ordre de 45 à 50 % contre 30 à 35 % pour les plus riches) ;

- un principe de démocratie : leur livre s’accompagne d’un site Internet (www.revolution-fiscale.fr) permettant à chaque citoyen de s’approprier la question fiscale. Ce site offre la possibilité de calculer les conséquences sur l’évolution des revenus de la modification des paramètres-clés du système fiscal actuel.

1/ La régressivité du système fiscal français

Le principal apport du livre est de montrer que si l’on prend l’ensemble des prélèvements obligatoires, le système fiscal français est :

- légèrement progressif jusqu’au niveau des classes moyennes ;

- franchement régressif au sein des 5 % les plus riches, et surtout à l’intérieur des 1 % les plus riches (soit 500 000 personnes).

Le poids des prélèvements obligatoires pèsent de la façon suivante sur les classes sociales :

- les classes populaires : 50 % des Français les plus modestes (1 000 à 2 200 € de revenu brut par mois) font face à des taux effectifs d’imposition s’étageant de 41 % à 48 % ;

- les classes moyennes : les 40 % suivant des Français (2 300 à 5 100 € par mois) sont taxés à des taux de l’ordre de 48 à 50 % ;

- les classes aisées : au sein des 10 % restant, il faut distinguer les 5 % de revenu les plus élevés (+ de 6 900 € par mois) et surtout les 1 % les plus riches (+ de 14 000€ par mois) qui voient leurs taux effectifs d’imposition très fortement décliner (35 % pour les 0,1 % des Français les plus aisés).

Les auteurs établissent ainsi pour la première fois « la régressivité d’ensemble du système fiscal français » (p. 49), c’est-à-dire le fait que les plus pauvres payent proportionnellement plus d’impôts que les plus riches. En outre, ils mettent en évidence le caractère fortement injuste du bouclier fiscal, car celui-ci permet de réduire l’impôt du contribuable dont le taux d’imposition est déjà nettement inférieur à 50 %. Or comme le taux de prélèvement obligatoire s’élève en France à 49 % du revenu national, il est inévitable que certains foyers payent davantage que 50 % d’impôt, sauf à exiger une stricte égalité entre les pauvres et les riches.

La régressivité a deux raisons :

- la faillite de l’impôt sur le revenu : à cause des multiples régimes dérogatoires et des niches fiscales qui se sont accumulés au cours du XXe siècle, il ne parvient plus à garantir sa mission primitive qui est de faire en sorte que les pauvres paient moins d’impôt que les riches. Ainsi, les revenus du capital ont fini par échapper presque totalement au barème progressif de l’impôt sur le revenu ;

- le poids excessif des cotisations sociales pesant sur le travail : les cotisations sociales ne servent pas seulement à financer le chômage et les retraites (ce qui dans une logique contributive peut se comprendre), mais aussi l’assurance maladie et la politique familiale qui bénéficient à tous les résidents français (et pas seulement aux travailleurs). Sans compter qu’en raison des écarts d’espérance de vie et parce que les travailleurs à bas salaire ont généralement commencé plus tôt à travailler, leurs cotisations retraites servent à subventionner en partie les retraites des cadres. Cette iniquité a par ailleurs été renforcée par la récente réforme des retraites qui a fait passer l’âge légal de 60 à 62 ans.

Le fait que les classes moyennes paient un taux effectif d’impôt de 45 %, alors que ceux qui disposent de très hauts revenus paient 35 % (voire moins en mettant en pratique des stratégies d’optimisation fiscale permettant de passer au-dessous des 30 % du taux effectif d’imposition, cf. le cas de Liliane Bettencourt) est un phénomène très grave car, outre qu’elle signe l’échec du système fiscal, elle menace potentiellement la cohésion sociale du pays et rend difficile l’acceptation d’efforts partagés et la mise en œuvre de projets communs. Et il est impossible de justifier cette régressivité au motif qu’elle ne concerne qu’une petite minorité de la population. En 1789, certains faisaient déjà valoir que l’aristocratie représentait seulement 1 % de la population et qu’il ne fallait pas aiguiser la jalousie du peuple à l’égard de ses élites naturelles : l’exigence d’égalité et de justice fiscale était pourtant nécessaire et l’est encore aujourd’hui.

|

| La régressivité du système fiscal français. Source : Libération du 21 janvier 2011. |

2/ Les contours du nouvel impôt sur le revenu pour la France du XXIe siècle

La France a deux impôts sur le revenu qui sont l’IRPP (50 Mds) et la CSG (90 Mds). L’IRPP apparaît comme « un condensé de tout ce qui va mal dans notre fiscalité » (p.58). Il accumule, outre une complexité initiale, de nombreux dispositifs dérogatoires et cela, pour un rendement fiscal très faible (3 % du PIB), alors que dans tous les autres pays comparables à la France, l’IR rapporte au moins trois fois plus.

Le principe général de l’IRPP est d’être un impôt progressif sur le revenu global : les revenus du travail et les revenus du capital sont soumis à un barème avec des taux d’imposition différenciés allant de 5,5 % à 41 % (il est monté jusqu’à 48% en 2005). L’une des complications inhérentes à l’IRPP est que les taux du barème appliqué actuellement ne sont pas des taux effectifs, mais des taux marginaux. Or ces tranches de taux marginaux sont peu compréhensibles : chaque taux ne s’applique qu’à la fraction de revenu supplémentaire comprise dans chaque tranche.

La confusion est aggravée par le fait que les taux du barème s’appliquent en fait à des revenus amputés de déductions diverses et variées allant de 10 % pour les salaires et jusqu’à 40 % pour les dividendes. En outre, si les déductions sur les salaires sont plafonnées, celles des dividendes ne le sont pas. Ces mesures catégorielles s’empilent et contribuent à rendre le système illisible.

Une complication supplémentaire vient du fait que les taux marginaux ne s’appliquent pas au revenu imposable (après déduction), mais au revenu imposable divisé par le nombre de parts de quotient familial. Le principe général est que l’IRPP est calculé au niveau du foyer fiscal, autrement dit, un couple marié ou pacsé compte pour un seul foyer et aura deux parts de quotient familial, ce qui divisera son impôt par deux. Les enfants comptent aussi pour une demi-part, une part entière à partir du troisième. Le revenu est ensuite divisé par le nombre de parts, les taux marginaux sont appliqués, puis l’impôt obtenu est à nouveau multiplié par le nombre de parts.

L’intérêt de rendre l’impôt proportionnel est d’en finir avec ces opérations alambiquées. Comme il apparaît normal que la présence d’enfants à charge ouvre le droit à une déduction d’impôt, les auteurs proposent un crédit d’impôt remboursable pour tous les enfants (quel que soit le revenu des parents) et partagé entre les deux parents. Mais en ce qui concerne le quotient conjugal (un couple marié ou pacsé est imposé conjointement), les auteurs préconisent d’individualiser l’impôt.

L’individualisation de l’impôt sur le revenu est en train de devenir la norme en Europe (Royaume-Uni, Italie, mais pas en Allemagne). Elle a pour intérêt de simplifier l’administration de l’impôt, et en particulier de faciliter l’application du prélèvement à la source. Mais surtout, l’imposition conjointe des couples aboutit à considérer les femmes comme un revenu d’appoint. Le fait de diviser par deux les revenus d’un couple où les deux conjoints travaillent n’apporte aucune réduction d’impôt. En revanche, le quotient conjugal rapporte si l’un des deux ne travaille pas ou bien gagne beaucoup moins que son conjoint. Le quotient conjugal est ainsi « une machine à subventionner les couples inégaux » (p. 66). Il n’encourage pas les femmes dont les hommes ont des revenus importants à travailler et nuit à l’objectif de l’emploi des femmes. L’individualisation permettrait, au contraire, de favoriser l’emploi féminin et conduirait à faire progresser l’égalité hommes/femmes. Les auteurs rappellent d’ailleurs que l’imposition au niveau des foyers est en place depuis 1914. Il apparaît donc plus que temps que les responsables politiques se saisissent de la question de l’individualisation.

Les auteurs mettent également en évidence le fait que seuls moins de 20 % des revenus du capital réels se retrouvent dans la base de l’impôt progressif sur le revenu, alors que les ratios sont de l’ordre de 90 à 95 % pour les revenus du travail. De ce point de vue, « le degré d’iniquité atteint par notre système fiscal n’est tout simplement plus tenable » (p. 72). L’IRPP n’est ni juste, ni équitable (il n’applique pas le principe « à revenu égal, impôt égal »). L’accumulation des dispositifs dérogatoires et des niches fiscales a conduit à la création en 1990 d’un nouvel impôt sur le revenu, assis sur une nouvelle assiette, comprenant l’ensemble des revenus : la Contribution sociale généralisée. Cette création apparaît comme « la plus importante tentative de modernisation de la fiscalité française au cours de ces dernières décennies » (p 74). Les auteurs proposent donc de partir de l’assiette de la CSG et de supprimer l’IRPP pour mettre en place un nouvel Impôt sur le revenu (IR) qui conduirait donc à supprimer outre l’IRPP et la CSG, la CRDS, le prélèvement libératoire et l’impôt proportionnel sur les plus-values, la prime pour l’emploi et le bouclier fiscal

Ce nouvel IR, comme la CSG, serait prélevé à la source, sur la même assiette fiscale (salaire, revenus d’activité non salarié, retraite, chômage, revenus du capital) et suivant les mêmes règles. L’impôt est prélevé chaque mois, par l’employeur ou l’institution financière. Seuls changent les taux, proportionnels actuellement pour la CSG, progressifs pour le nouvel impôt. Le taux augmente non plus de façon marginale, mais selon les revenus mensuels individuels.

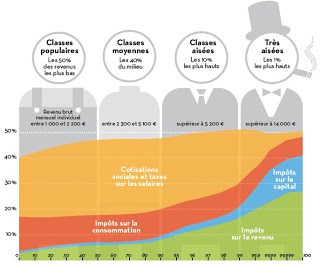

Dans le nouvel IR, tout le monde paie un impôt minimal et le barème porte sur la totalité du revenu, en taux effectif, et non en taux marginal. Cela permet de savoir immédiatement qui paie quoi. Une très large majorité des individus, ceux qui gagnent entre 2 200 € et 5 500 € par mois, paiera entre 10 à 13 % d’impôt, ce qui reste relativement réduit. Les 2 % des plus riches, ceux gagnant plus de 10 000 € par mois, paieront un taux effectif de 25 %. Seuls les 0,1 % des plus riches (plus de 40 000€ par mois) paieront un taux effectif de 50 %, ce qui d’ailleurs correspond à peu près au taux supérieur actuel (41% pour l’IRPP et 8 % pour la CSG). Ce nouveau barème permet ainsi de rétablir un minimum de progressivité au sommet du système fiscal français.

Le fait que les bases soient larges et avec de faibles possibilités d’évitement (contrairement à ce que permettent les niches fiscales actuellement) assure que les hauts revenus n’adopteront pas de réponses comportementales. Aucune étude n’a montré d’ailleurs que les riches s’arrêtaient de travailler lorsque les impôts augmentent. En outre, la lutte contre la fraude fiscale dépend de la politique en matière de contrôle fiscal qu’il s’agit donc de mener de manière volontariste si l’on veut rendre le système fiscal efficace (notamment en matière de lutte contre la fuite des fortunes vers les paradis fiscaux que les récents accords internationaux doivent en principe limiter). Enfin, les risques migratoires (émigrations des travailleurs) sont souvent exagérés : à part les footballeurs professionnels, peu de hauts revenus s’expatrient pour des raisons fiscales.

Il faut ajouter à cela que les éventuels effets négatifs liés aux réactions comportementales des plus hauts revenus (dont le coût est estimé à 3 ou 4 Mds) sont plus que compensés par l’augmentation du taux d’emploi, notamment des femmes, de l’ordre de 2 %, venant ainsi accroître les recettes fiscales pour un montant de 5 Mds € environ. La réforme dégage ainsi un effet net positif de l’ordre de 1 ou 2 Mds €.

|

| Après réforme, rétablissement de la progressivité. Source : Libération du 21 janvier 2011. |

3/ Perspectives

La réforme de l’IRPP ouvre d’autres perspectives sur la réforme d’autres parties du système fiscal. Ce sont notamment les impôts qui touchent aux aspects essentiels de la vie socio-économique :

- un nouveau quotient familial : les auteurs plaident pour une nouvelle manière de prendre en compte les enfants et pour remplacer l’actuel quotient familial (qui est lui aussi régressif, favorisant les plus hauts revenus, et négatifs pour l’égalité hommes/femmes) ;

- un revenu d’autonomie pour les jeunes : les auteurs préconisent également de créer un « revenu jeune » à la place des autres transferts perçus aujourd’hui par les parents ou par les jeunes, sans condition de ressources, afin d’ouvrir pleinement les portes de l’autonomie à tous les jeunes de 18 ans. Bien sûr, ils entendent la critique qui consiste à dire qu’un tel revenu peut désinciter les jeunes à faire des études ou à travailler (même si les études actuelles montrent que l’effet est relativement faible), mais dans un pays où le taux de chômage des jeunes avoisinent les 25 %, les jeunes sans emploi sont les premiers à souffrir de ce défaut de couverture ;

- la réforme des transferts sociaux : si la réforme attendue de l’IR supprime la PPE, la gestion du RSA peut aussi être améliorée à travers la mise en place d’un prélèvement à source de l’IR, notamment en évitant de redemander, aux travailleurs qui en bénéficient, les informations fiscales que l’administration possède déjà ;

- les cotisations sociales : elles ne doivent pas servir à financer les risques maladie et famille qui sont des risques ouvrant des droits à prestation décorrélés des contributions de chacun. L’objectif doit donc être à long terme d’intégrer ces cotisations au sein de l’impôt sur le revenu ; les auteurs fustigent par contre « la fausse bonne idée » (p. 121) de la TVA sociale qui revient à faire financer ces deux risques en augmentant la TVA, car comme l’assiette de cet impôt est la consommation, il est fortement régressif, les plus pauvres étant proportionnellement davantage amenés à la payer que les plus riches ;

- l’Impôt sur la fortune (ISF) : les auteurs préconisent de le conserver car les patrimoines connaissant une forte prospérité et les revenus une certaine stagnation, la priorité de la politique fiscale doit être d’alléger les prélèvements pesant sur les revenus du travail et non pas la fiscalité du patrimoine ; en outre, l’impôt sur le revenu n’est pas un substitut parfait de l’impôt sur la fortune car les rendements en capital sont très hétérogènes (certaines personnes très fortunées peuvent avoir un faible rendement de leur patrimoine si elles réalisent des placements fonciers passifs) et les gros patrimoines peuvent avoir intérêt à se structurer pour produire peu de revenus du capital imposables (cf. Liliane Bettencourt : elle ne se verse pas directement les dividendes de ses actions L’Oréal, mais les laisse s’accumuler sous forme de plus-values latentes et non imposables dans la société-écran Clymène). Il est donc souhaitable d’atteindre la richesse et de taxer les fortunes qui végètent dans des placements inefficaces pour améliorer l’allocation du capital (accroître les placements dans les PME génératrices de croissance par exemple). Sans compter que la taxe sur la fortune est un moyen de restaurer l’égalité du travail et du capital devant l’impôt ;

- la taxe foncière : elle doit être réformée car elle repose sur les valeurs cadastrales de 1970 et ne reflètent pas du tout la valeur actuelle des biens immobiliers. En outre, la taxe foncière ne prend pas en compte les dettes et frappe aussi lourdement les propriétaires et les accédants. De ce point de vue, l’ISF est un impôt plus juste car il est basé sur les valeurs de marché et taxe le patrimoine net de tous les emprunts.

Conclusion

En conclusion, le principal message de ce livre est de dire que les impôts ne doivent être ni réduits ni augmentés massivement : la priorité est surtout de les refonder pour mieux les répartir. S’il faut augmenter les recettes, le mieux est d’étendre l’assiette de l’IR aux revenus économiques qui échappent actuellement à la CSG (moins de la moitié des revenus du capital sont touchés, contre la quasi totalité des revenus du travail). Deux grandes catégories échappent à l’IR :

- les propriétaires qui disposent d’un loyer gratuit (revenu en nature mais bien réel), il faut donc inclure les loyers fictifs des propriétaires nets des intérêts d’emprunt des accédants). Cette mesure rapporterait 15 Mds supplémentaires ;

- seuls la moitié des revenus du capital immobilier sont inclus dans la base CSG à cause de la multiplication des produits financiers défiscalisés (100 Mds ne sont pas pris en compte, un élargissement rapporterait 35 Mds supplémentaires).

Il ne faudrait pas non plus dans tout ça oublier le rôle important de l’Europe. Dans la perspective d’une révolution fiscale, l’Europe a aussi son rôle à jouer, notamment au profit d’une meilleure coordination des politiques fiscales. En matière de passager clandestin, l’Irlande fait figure de modèle : avec un impôt sur les sociétés à 12,5 %, elle a attiré d’importants investissements étrangers. Les paradis fiscaux tels que le Lichtenstein ou la Suisse attire les comptes en banque de personnes fortunées qui peuvent ainsi échapper aux charges fiscales de leur pays (en toute illégalité). Enfin, l’Espagne a mis en place des régimes fiscaux avantageux pour attirer des travailleurs immigrés hautement qualifiés et à salaires élevés (ce qui a permis d’attirer les meilleurs footballeurs, mais est restés assez inefficace pour le reste des travailleurs à hauts revenus). Or cette concurrence en Europe est un jeu à somme nulle : la concurrence se fait au détriment des voisins et l’Europe sort donc perdante de ce jeu égoïste.

La coordination européenne peut jouer à plusieurs niveaux :

- une harmonisation de l’impôt sur les sociétés : les multinationales peuvent manipuler leurs comptes internes pour choisir le pays où elles vont déclarer leurs profits, il est donc absurde d’avoir 27 impôts sur les sociétés différents ;

- la mise en place d’un code de bonne conduite : cela doit permettre de contraindre la création de régimes préférentiels pour les travailleurs immigrés à hauts revenus ;

- l’accentuation de la lutte contre la fraude fiscale encouragée par les paradis fiscaux.