|

| Dettes publiques en Europe. Source : Eurostat – 2009. |

La dette publique désigne l’ensemble des déficits cumulés par toutes les administrations publiques (Etat, collectivité territoriale et Sécurité sociale). En 2010, elle s’élève à 81,7 % du PIB (dette brute), soit 1 590 Mds €. Un tel niveau n’a jamais été atteint depuis 1945. Comme l’Etat finance sa dette sur les marchés financiers et que le prix de financement est conditionné par les notes des agences de notation, une mauvaise appréciation de la situation des finances publiques d’un pays peut conduire à une dégradation de ses conditions de prêt (une hausse des taux d’intérêt) et ainsi entraîner une crise des finances publiques similaires à ce que les pays comme la Grèce, l’Irlande ou le Portugal ont connu récemment. Pour cette raison, la Commission européenne surveille de près l’endettement des pays membres, chaque pays doit notifier les chiffres de sa dette publique à deux reprises : fin mars et fin septembre.

1/ La dette publique au sens de Maastricht rend possible les comparaisons au sein de l’Union européenne.

a) La dette publique au sens de Maastricht mesure la dette brute qui :

- exclut certains types de dette, essentiellement les crédits commerciaux et autres délais de paiement ;

- est consolidée : les dettes dont le créancier appartient au champ des administrations publiques sont exclues ;

- est évaluée en valeur nominale, c’est-à-dire à la valeur de remboursement effective et non à la valeur de marché comme cela se fait dans les comptes nationaux.

La dette brute est celle que l’on retient comme indicateur, même si la dette nette permet d’avoir une estimation moins alarmante du niveau de la dette publique. La dette nette prenant en considération des actifs du patrimoine public plus difficiles à évaluer (valeur du Château de Versailles par exemple), elle reste donc assez peu utilisée.

Par comparaison, la dette française reste légèrement inférieure à la dette moyenne des pays de la zone euro. En 2009, elle était de 78,1 % du PIB en France contre 79,2 % dans la zone euro (sources : Eurostat). Elle reste cependant plus élevée que celle de son voisin allemand (73,4 %).

b) La dette publique connaît depuis plusieurs années une augmentation considérable. En 2005, le rapport Pébereau sur l’évolution de la dette publique établit qu’entre 1980 et 2004, la dette de la France a été multipliée par 5. Elle s’élevait à 206 Mds € en 1980 contre 1 067 Mds à la fin 2004. L’augmentation est donc en moyenne de 6 % par an. Cette augmentation a pour principale conséquence d’accroître la charge de la dette qui est désormais le deuxième poste budgétaire de l’Etat (après l’Education nationale et avant la Défense).

L’augmentation de la dette est liée à trois principaux effets :

- un effet déficit primaire : c’est le déficit hors intérêt de la dette ;

- un effet boule de neige : c’est la dette qui engendre la dette à cause du paiement des intérêts ;

- un effet des flux de créances : ces flux obligent l’Etat à recourir à l’emprunt (en 2009, c’est par exemple le remboursement anticipé de la TVA dans le cadre du plan de relance).

Bien que l’ensemble des économistes salue l’intervention des Etats dans l’économie en période de crise, une dette trop élevée fait planer un risque de défaut d’Etats ne pouvant plus refinancer leur dette sur les marchés financiers. Les situations de crise des finances publiques que rencontrent actuellement certains pays de la zone euro (Grèce, Irlande, Portugal) sont liées à cette situation insoutenable de la dette publique. Les agences de notation qui estiment que les Etats ne peuvent plus faire face à leurs engagements financiers sont amenées à dégrader la note de confiance de ces Etats. Comme cette note conditionne le prix des taux d’intérêt permettant aux Etats d’emprunter, ils n’ont plus la capacité d’assurer le financement de leur dette et sont contraints à faire appel à l’aide extérieure (FMI ou fonds de soutien européen) pour pouvoir continuer à faire fonctionner leurs services publics, appel conditionné à la mise en oeuvre de mesures d’économies budgétaires.

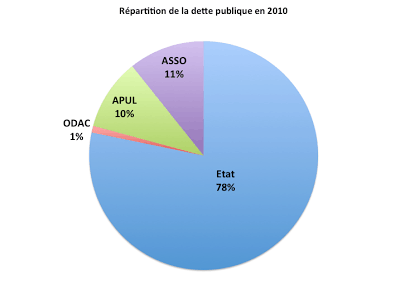

2/ En France, la dette publique se ventile entre quatre sous secteurs d’administration publique (APU) :

- Etat,

- Organismes divers d’administration centrale (ODAC),

- Administrations publiques locales (APUL),

- Administrations de sécurité sociale (ASSO).

a) En 2010, la dette publique de l’Etat s’établit à 1 245 Mds € (64 % du PIB). L’Etat finance principalement sa dette en recourant aux obligations assimilables du Trésor (OAT) et aux Bons du Trésor à intérêts annuels (BTAN). Ces obligations constituent 80 % de la dette de l’État.

L’Etat, en tant qu’acteur éternel de l’économie, n’est pas obligé d’amortir sa dette (c’est-à-dire de prévoir son remboursement), seul le paiement des intérêts est inscrit dans son budget. La charge de la dette, à savoir ce que coûte le recours à l’emprunt, s’élève à 45 Mds € en 2009 (presque autant que le produit de l’impôt sur le revenu). Elle conduit à un effet boule de neige, l’Etat étant obligé de s’endetter pour pouvoir rembourser les intérêts de sa dette.

b) La dette des ODAC s’élève à 15 Mds € (1 % du PIB). Les ODAC sont financés principalement soit par des subventions de l’État, soit par affectation de recettes votée en loi de finances. Ils ont pour point commun d’exercer une compétence fonctionnelle spécifique qui leur est dévolue au niveau national. Les ODAC les plus significatifs couvrent les domaines de l’enseignement supérieur (universités), de la recherche, de la culture (théâtres et musées nationaux, grands orchestres, BNF), l’action économique et sociale (Pôle emploi) ou encore la gestion de la dette publique (CADES).

c) La dette des APUL est constituée principalement de crédits à long terme. Elle s’établit à 160 Mds € (8 % du PIB). Les collectivités ont recours à l’emprunt pour compléter leurs ressources, mais par rapport à l’Etat, d’une part, l’emprunt est pour les collectivités territoriales une ressource temporaire qu’il faut rembourser (donc amortir) et d’autre part, cet emprunt doit être exclusivement affecté aux nouveaux investissements des collectivités (il ne peut donc pas financer les dépenses de fonctionnement comme le paiement du personnel administratif par exemple).

La dette locale connaît encore une aggravation en 2010 (+ 5 Mds € de dépenses), moindre que celle de 2008 à 2009 (+ 9 Mds), mais toujours importante. La situation des départements est particulièrement préoccupante.

Pour éviter d’avoir trop recours à l’emprunt, les collectivités territoriales peuvent transférer une partie des crédits de fonctionnement vers la section investissement de leur budget. Cet excédent leur permet de couvrir le remboursement de leurs dettes antérieures ainsi que de préparer les investissements de demain.

Les collectivités territoriales n’ont pas le droit de recourir à l’emprunt pour financer leurs dépenses de fonctionnement. L’emprunt doit servir uniquement à financer les investissements. En 2009, seules les régions ont accrues leur recours à l’emprunt, les départements et les communes ont plutôt cherché à se désendetter, ce qui a conduit à une baisse de l’investissement en 2010.

d) La dette des administrations de sécurité sociale s’établit à 170 Mds d’euros (9 % du PIB).

La Caisse d’amortissement de la dette sociale (CADES) a été créée en 1996 par la réforme Juppé afin de réduire la dette sociale (le “trou de la Sécu”). Elle a le statut d’établissement public administratif et est gérée en cotutelle par les ministères des Finances et de l’Emploi.

Cette structure avait pour mission de rééquilibrer les comptes de la Sécurité sociale en faisant progressivement disparaître les dettes transmises par la loi. En contrepartie, elle bénéficiait de la Contribution au remboursement de la dette sociale (CRDS), impôt taxant le revenu (d’activité et du patrimoine) à hauteur de 0,5 %. A l’origine, elle devait cesser d’exister à la fin de sa mission, prévue pour 2009. Devant la permanence des déficits et des transferts supplémentaires dont elle s’est vue confier la gestion, sa durée de vie a été étendue “jusqu’à l’extinction de ses missions”. Une loi de 2005 obligeant tout transfert de dette à cette Caisse d’être accompagné de la recette correspondante permet d’espérer qu’elle disparaisse (ce qui signifierait l’apurement de la dette sociale) vers 2020, à condition toutefois que les sommes à rembourser n’augmentent pas (ce qui n’a pas été le cas en 2010). Le PLFSS pour 2011 a d’ailleurs déjà anticipé un allongement de la CADES jusqu’à 2025.

Un autre établissement public administratif a été créé en 1993 pour atteindre l’équilibre financier de la Sécurité sociale : le Fonds de solidarité vieillesse (FSV). Le FSV finance les prestations vieillesse relevant de la solidarité nationale en contrepartie d’une fraction de la CSG. Il connaît cependant des déficits depuis 2001 et en 2008, son déficit comptable cumulé à été transmis à la CADES.

Tous les ans, la Sécurité sociale continue d’accumuler les déficits (50 Mds € en 2010). L’Agence centrale des organismes de Sécurité sociale (ACOSS) a pour mission de trouver les fonds suffisants pour satisfaire ses besoins de financement. Comme elle n’a pas la capacité de gérer des découverts de trésorerie, le Gouvernement n’a pas d’autre choix que de transférer une part de la dette à la CADES et de mobiliser les ressources du FSV, ce qui fait dire à la Cour des comptes, que ces fonds deviennent progressivement des “structures de cantonnement des déficits sociaux” et ne répondent pas à leur vocation qui est de financer les dépenses relevant de la solidarité nationale.

|

| Répartition de la dette publique (2010) Données fournies par l’INSEE. |